Il Senato statunitense ha approvato in via definitiva la grande riforma fiscale pensata dai repubblicani e dallo staff del Presidente Donald Trump. La legge era passata prima alla Camera dei rappresentanti, ed è stata votata al Senato questa notte con alcune modifiche che comporteranno una nuova votazione alla Camera (ma si tratta di una formalità: la legge è passata). La legge – che tra le altre cose modifica i regolamenti di Obama per le assicurazioni sanitarie (ACA) e allunga i permessi di estrazione di petrolio e gas in Alaska – entrerà in vigore nei prossimi giorni, a seguito della firma del Presidente.

Claudio Taddei, scrittore e saggista, pubblicherà nel marzo del 2018 il suo nuovo libro dedicato alla politica interna ed estera degli USA, che nelle intenzioni dell’autore darà “una definizione del tutto inedita della presidenza Trump”.

Pubblichiamo qui di seguito, in accordo con l’autore, una parte del capitolo del libro Il nuovo sogno americano e la reazione [Robin Edizioni, 18 euro] dedicato alla riforma fiscale appena approvata, utile ad approfondire da un diverso punto di vista un tema di grande importanza e che avrà effetti economici potenzialmente globali.

All’una del mattino del 2 dicembre 2017 il Senato approva la riforma fiscale. Già la Camera aveva approvato la propria versione della riforma il 16 novembre 2017. È la prima riforma fiscale da 31 anni; il GOP (Partito repubblicano, ndr) la insegue da un decennio e molti settori produttivi del paese la attendono. In Senato, come già alla Camera, non un solo Democratico vota a favore, e ciò è sconcertante. L’approvazione in Senato è incerta fino all’ultimo istante: 51 senatori del GOP votano a favore, uno è contrario (Corker, che nei mesi precedenti è stato protagonista di una faida personale con Trump, e che si allinea comunque al GOP nel votare la versione finale della legge). Come per la sostituzione della Obamacare con una nuova riforma sanitaria, dopo il passaggio della riforma fiscale alla Camera, che era stato un notevole successo del GOP e di Paul Ryan, l’ostacolo era il Senato, con le sue regole, i suoi riti e la radicata indisciplina di alcuni senatori del GOP (o la loro avversione personale a Trump). Di nuovo, diviene evidente che la sottile maggioranza di 52 senatori su 100 non è sufficiente a portare avanti i programmi di Trump e del GOP, a causa della compatta risposta negativa dei Democratici. In vista delle elezioni di mid-term del 2018, è imperativo per il GOP usare tutte le risorse nel tentativo di guadagnare seggi in Senato, negli stati dove i Democratici non sono maggioranza. Dunque il 2 dicembre 2017, con l’approvazione della riforma fiscale in Senato, è una buona data per il GOP, anche se altri eventi politici legati alla guerra a Trump e alle azioni del procuratore speciale Mueller riducono l’attenzione mediatica per il successo dei Repubblicani.

La legge approvata dal GOP, benché imperfetta, è una riforma di grandi proporzioni, che sposta trilioni di dollari e che coinvolge tutti i cittadini. I punti essenziali sono: 1) La netta riduzione delle tasse per le società, cioè sui loro profitti: dal 35 al 21%. 2) Il raddoppio della totale esenzione dalle tasse sul reddito, che sale a 24 mila dollari. 3) La revoca di molte detrazioni fiscali, anche se l’obiettivo non è del tutto raggiunto. 4) L’aumento dei crediti fiscali per le famiglie con figli.

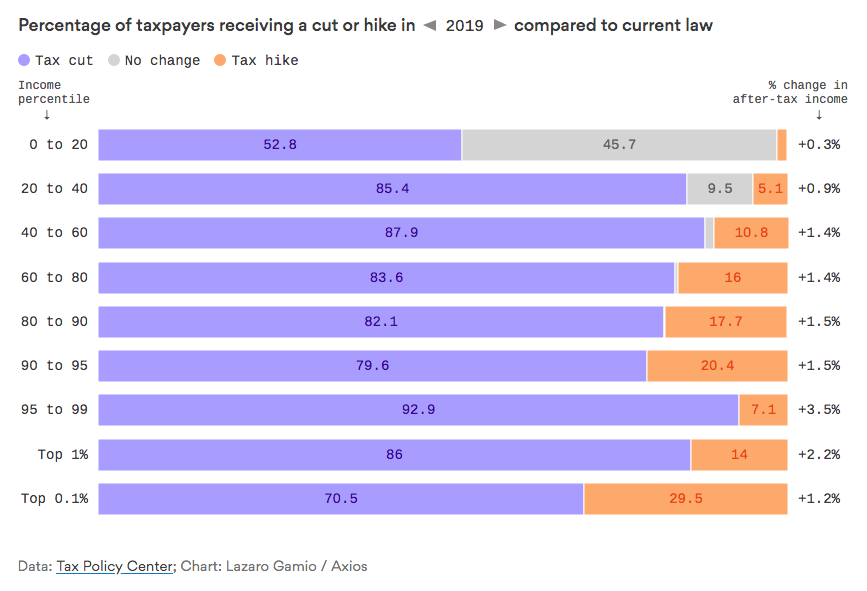

I due criteri che guidano la riforma sono semplificazione e taglio delle tasse per tutti. È una riforma in favore della crescita economica e in favore delle imprese, grandi e piccole. Per gli individui e le famiglie, il taglio delle tasse riguarda soprattutto la classe media e i bassi redditi. Il cambiamento non va in favore dei ricchi; può acccadere che i molto ricchi debbano pagare di più. Le grandi società vi guadagnano, ma questo è lo scopo principale della riforma, per rilanciare l’attività economica.

In relazione agli obiettivi, il dato cruciale della riforma è la riduzione della tassa sugli utili delle società, che in questo modo si avvicina a quella dei paesi europei (in Italia parte dal 26%, in Irlanda scende fino al 12,5%). Scendendo al 21%, negli USA la tassa non è mai stata così bassa dal 1939. Si tratta di un incentivo per le società a riportare in patria capitali investiti o detenuti all’estero. La penalità da pagare per riportare negli USA i capitali è decisamente alta: il 15,5% sulla liquidità, e l’8% sulle attività non liquide. Non vi è certezza che i capitali rientrino. Ma se ciò avvenisse, si tratterebbe di grosse cifre. La stima ufficiale di capitali detenuti nel 2016 all’estero da corporation (tra cui società come Apple, Microsoft e Facebook) è di 2,6 trilioni di dollari. È possibile che altre attività ingenti siano non dichiarate. Poco prima che la legge venga approvata, il CEO di Apple, Tim Cook, afferma che Apple riporterà investimenti negli Usa per 150 miliardi di dollari. I capitali riportati negli USA produrrebbero crescita, investimenti, ricerca, posti di lavoro e conseguente aumento dei salari.

La riduzione delle tasse è netta anche per le piccole e medie imprese – incluse le società di persone (partnerships) e le società con un solo proprietario – che prima della riforma pagano con l’aliquota individuale, spesso quella del 39,6%. Nella fase di elaborazione della riforma, il GOP alla Camera propone di portare l’aliquota al 25%. Invece la versione di riforma approvata dal Senato e la versione finale della legge introducono, per le piccole e medie imprese, una detrazione del 20% sul reddito imponibile. Durante il lungo dibattito (oltre tre mesi) sulla riforma, alcuni senatori GOP affermano che le piccole e medie imprese sono meno favorite rispetto alle grandi corporation; la risposta prevalente è di tenere conto che i profitti delle grandi società per azioni sono tassati due volte: la prima con l’aliquota sugli utili, che con la riforma scende al 21%; la seconda quando esse pagano i dividendi, su cui gli azionisti versano la tassa sui capital gain. Dati ufficiali affermano che il 90% delle piccole e medie imprese hanno redditi sotto i 500 mila dollari; con la riforma, la riduzione delle tasse è tangibile, anche se meno vistosa di quella per le corporations.

Per le tasse sugli individui vi è una riduzione significativa, a cominciare dall’esenzione (definita “detrazione standard”) per i redditi fino a 24 mila dollari, che non solo è un enorme sollievo per i bassi redditi, ma persino delinea una possibile ridistribuzione di reddito, perché chi non deve pagare tasse avrà un accredito (riceverà un assegno con la posta) se può reclamare altre detrazioni, oltre a quella dei 24 mila dollari. Tale aspetto ridistributivo o, in altre parole, vicino alle famiglie meno agiate, si accentua quando i senatori Rubio e Lee ottengono, nella versione finale della legge, che la quota refundable del nuovo credito fiscale per le famiglie con figli – credito che la riforma alza da 1.000 a 2.000 dollari – salga a 1.400 dollari. Refundable vuol dire che le famiglie di basso reddito otterranno un sussidio di 1.400 dollari per ogni figlio, anche se non devono pagare alcuna tassa sul reddito (se i genitori lavorano, pagano tasse sul salario).

The Tax Cut Bill is coming along very well, great support. With just a few changes, some mathematical, the middle class and job producers can get even more in actual dollars and savings and the pass through provision becomes simpler and really works well!

— Donald J. Trump (@realDonaldTrump) 27 novembre 2017

Nella fase di elaborazione della riforma, il GOP alla Camera propone quattro aliquote fiscali: il 12% per redditi fino a 45 mila dollari (in precedenza era il 15%; in Italia per redditi analoghi si paga il 27%); il 25% per redditi fino a 200 mila dollari; il 35% per redditi fino a 500 mila dollari per i dichiaranti individuali e fino a un milione di dollari per le coppie che presentano dichiarazione congiunta. Per i molto ricchi (singolo oltre 500 mila dollari, coppie oltre un milione), nella proposta della Camera l’aliquota rimane il 39,6%. Invece la versione finale della legge, che nasce dall’abituale processo di conciliazione tra la riforma approvata dalla Camera e quella approvata dal Senato, prevede sette aliquote fiscali, mantenendo la riduzione per tutti gli scaglioni di reddito. Le variazioni rispetto alla proposta della Camera riguardano l’aliquota per i molto ricchi, che scende al 37% (singolo oltre 500 mila dollari, coppie oltre 600 mila) e le aliquote per i meno abbienti, che scendono ancora: 10% fino a 9.500 dollari, 12% fino a 38.700 dollari, 22% fino a 82.500 dollari. Rispetto alla proposta della Camera, viene confermata l’aliquota del 35% per redditi tra 200 e 500 mila dollari per gli individui, mentre per le coppie che presentano dichiarazione congiunta l’aliquota del 35% vale fino a 600 mila dollari di reddito.

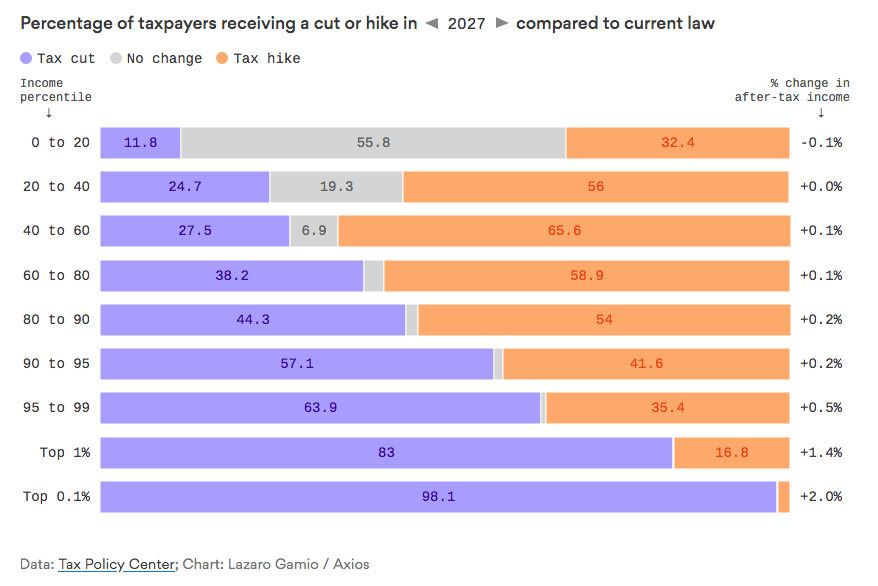

Inoltre, nella versione finale della legge, i tagli alle tasse per i privati (famiglie e individui) scadono alla fine del 2025. Ciò è dovuto alle procedure del Senato, le quali impongono, per consentire l’approvazione senza necessità di 60 voti, che la legge non aumenti il deficit oltre i dieci anni. Coloro che parlano di una riduzione “temporanea” delle tasse per i privati vendono fumo: ammesso che abbia significato parlare di ciò che accadrà nel 2026, i tagli alle tasse verranno rinnovati alla scadenza, come è sempre accaduto (l’ultima volta con i cosiddetti “tagli di Bush”, che alla scadenza, a inizio 2013, furono resi permanenti per tutti i contribuenti, tranne l’1%, i molto ricchi).

In definitiva, avranno una riduzione delle tasse tutti gli individui e tutte le famiglie, ad eccezione dei contribuenti con redditi sopra i 150 mila dollari negli Stati più ricchi (New York, California, New Jersey, Connecticut, Illinois), i quali potranno avere un modesto aumento di tassazione. La riduzione di tasse per i redditi tra 50 e 150 mila dollari è intorno a 2300/2500 dollari l’anno. Per i redditi più bassi, con l’allargamento dell’area di non tassazione fino a 24 mila dollari, la riduzione di carico fiscale è ancora più rilevante. Il numero di americani che non devono pagare tasse sul reddito sale dal 45%, come è fino al 2017, al 49%.

È chiaro che le tasse vengono tagliate per chi le paga. Però l’accusa da parte dei leader Democratici che la riforma favorisce i ricchi – accusa pubblicizzata, se non sottoscritta, dai maggiori media – è un automatismo, un riflesso condizionato. In America le tasse sul reddito toccano appena i redditi bassi. Cifre ufficiali affermano che, già prima della riforma, il 60% delle famiglie non paga tasse sul reddito, o paga meno del 5%. Ciò si accentua con la riforma. Anche il contribuente ricco la cui aliquota scende dal 39,6 al 37%, con la cancellazione di molte detrazioni può accadere che paghi di più. La tassa sui capital gains rimane invariata al 23,8% (in Italia 26%). L’imposta di successione, che gia esiste solo per le eredità maggiori, viene ancora ridotta a partire dal 2024; peraltro, se tale riduzione vi sarà, il cambiamento sarebbe importante per esempio per i farmers, perché consente di mantenere intatte le proprietà agricole; mentre i molto ricchi di già si sottraggono alla tassa trasferendo le loro risorse a fondazioni e società intestate a familiari (come hanno fatto Bill Gates e Warren Buffett, nonché Soros).

La semplificazione del sistema contributivo, con i tagli al dedalo di sgravi fiscali, conduce alla cancellazione di una decina di righe dai moduli fiscali. La riforma non tocca il risparmio a fini pensionistici, che rimane detraibile. Raddoppia il credito fiscale per i figli, che passa da 1.000 a 2.000 dollari per ogni figlio (fino a 16 anni di età, come in precedenza) e viene concesso anche a famiglie con redditi medi e alti (fino a 500 mila dollari: più precisamente, inizia a decrescere per redditi di 400 mila dollari). Vengono cancellate alcune detrazioni legate a interessi corporativi, anche se non tutte (rimangono gli abituali, bizzarri favori: ai commercianti di auto, ai gestori delle navi da crociera, ai produttori di birra e vino, etc). Rimane il credito fiscale di 7.500 dollari per i veicoli elettrici e rimangono altri crediti per le fonti di energia rinnovabili.

Ridurre le maggiori detrazioni è un aspetto decisivo della riforma, perché è l’unico modo per tagliare le tasse senza aumentare in misura eccessiva il debito. Il bilancio approvato dal GOP nell’autunno 2017 consente un aumento del debito, a seguito della revisione fiscale, di 1,5 trilioni di dollari in dieci anni. Ma non di più. Lo strumento per restare entro i limiti fissati dal bilancio è quello di cancellare la detrazione delle tasse locali e statali. Questo è un passaggio decisivo, e infatti è molto contrastato. Ho già detto che tale cambiamento introduce un giusto riequilibrio del contributo fiscale tra Stati ricchi e meno ricchi, e che esso va a carico soprattutto dei contribuenti con redditi alti, perché i non ricchi sono comunque protetti dall’esenzione fiscale fino a 24 mila dollari.

Per non perdere il consenso dei deputati del GOP in Stati come New York e California, la riforma approvata dai Repubblicani alla Camera mantiene una detrazione fiscale per le tasse locali (precisamente: sulle “tasse di proprietà”), fissandone il limite a 10 mila dollari. In Senato, benché i Repubblicani non abbiano la necessità di consenso in quegli Stati – i cui senatori sono tutti Democratici –, per ottenere il voto della senatrice Collins (Maine) il GOP conferma la detrazione di 10 mila dollari sulle “tasse di proprietà”. E la versione finale della legge, soprattutto per le pressanti richieste dei deputati GOP della California, consente di detrarre i 10 mila dollari con la possibilità di scegliere tra “tasse di proprietà” e altre tasse statali. Si tratta di un compromesso, che costa 100 miliardi di dollari in dieci anni e che mantiene un vantaggio per gli stati più ricchi e con alta tassazione. Ma in una riforma fiscale la perfezione non è raggiungibile.

Osservatori credibili affermano che la legge è imperfetta. Oltre al compromesso sulla detrazione di 10 mila dollari per le tasse statali, un’imperfezione può essere quella di mantenere la cosiddetta Alternative Minimum Tax per gli individui. Si tratta di un sistema parallelo di tassazione, introdotto negli anni Settanta per non consentire che la quantità di detrazioni cancelli le tasse sul reddito per società e individui. In base a quel sistema, i contribuenti sono tenuti a pagare una tassa minima per la loro classe di reddito, anche se le detrazioni conducono a un risultato inferiore a quella tassa minima. Dunque una fiscalità complicata, che i Repubblicani hanno sempre voluto rimuovere, e che riguarda i redditi alti. Con la riforma, i Repubblicani cancellano l’Alternative Minimum Tax per le corporation, ma non per gli individui. E ciò dà voce alle accuse di voler favorire le grandi società rispetto ai cittadini. Tuttavia, poiché la soglia di esenzione sale (fino al 2017 la tassazione alternativa riguardava redditi sopra i 120 mila dollari; con la riforma, riguarda redditi sopra i 500 mila dollari per gli individui, un milione per le coppie), a dover pagare l’eventuale tassa sono, di nuovo, soltanto i ricchi.

La versione della legge, come viene approvata dal Senato e nel testo finale, mantiene tutte le detrazioni per spese mediche, utili a chi affronta molte spese sanitarie. Inoltre la riforma cancella (a partire dal 2019) l’obbligo, fissato dalla Obamacare, di avere un’assicurazione sanitaria. Quest’ultima è una novità in qualche modo clamorosa, perché è il primo, concreto passo legislativo per la revoca della Obamacare e dunque per la riforma della sanità. Quell’obbligo era di fatto una tassa, che ricadeva su famiglie e cittadini non sorretti dai sussidi obamiani nell’acquisto di una polizza e tenuti a pagare una penalità alle Entrate, se non erano in grado di esibire il possesso di una polizza al momento della dichiarazione dei redditi.

Nel novembre 2017 l’esercito delle lobby scende su Washington per proteggere le detrazioni fiscali. In prima fila tra chi si oppone alla riforma vi sono: 1) i gruppi immobiliari, che si risentono per il tetto a 750 mila dollari dei mutui di nuova emissione (per quelli in essere non vi è modifica) sui quali è possibile la detrazione degli interessi (possibile anche per le seconde case). Tra coloro che protestano di più c’è l’industria immobiliare di New York. Di fatto, il tetto proposto dalla Camera era di 500 mila dollari, ed alzarlo a 750 mila dollari è uno dei compromessi meno giustificati e meno condivisibili della legge. 2) Le società farmaceutiche, a causa del taglio di alcune detrazioni. 3) Le università più costose (oltre 25 mila dollari l’anno), che vedono diminuire le detrazioni sugli endowments, cioè donazioni e sovvenzioni. La modifica alle detrazioni sui mutui (fino al 2017 il tetto era un milione di dollari) è un esempio di come i cambiamenti non vadano a favore dei ricchi. Le cifre ufficiali dicono che solo il 12% dei mutui supera i 500 mila dollari e che essi sono detenuti da famiglie molto benestanti. Uno studio di Pew Research afferma: “I pochi cittadini che si possono permettere di prendere a prestito oltre 500 mila dollari per l’acquisto di una casa, possono permettersi anche di pagare più tasse”. Che il GOP non si adegui, o si adegui solo in parte, alle pressioni delle società immobiliari è di qualche rilievo, dal momento che si tratta del business della famiglia Trump.

La riforma fiscale è un traguardo maggiore della presidenza Trump. L’economia americana, già in netto rilancio nel 2017, ne potrà beneficiare. Se le grandi società riportano attività negli USA, investono, allargano la ricerca, producono nuovi posti di lavoro, il beneficio andrà ai cittadini di ogni livello di reddito. Individui e famiglie non si arricchiranno grazie ai tagli delle tasse, ma per la classe media, e per i contribuenti con redditi tra 30 mila e 120 mila dollari, vi sarà un modesto ma tangibile sollievo. Questa è la previsione credibile, e peraltro verificabile nel corso del 2018. Riguardo all’aumento della crescita economica, non vi sono certezze. Nel 2006 o 2007, il crollo finanziario del 2008 non era previsto. Però, di certo soltanto un’economia che cresce in modo vigoroso può sostenere il pletorico welfare USA. Chi vuole difendere i maggiori programmi di welfare (pensioni e Medicare) dovrebbe sperare che la riforma abbia successo. Quanto alle previsioni sul debito, esse sono di scarso rilievo. Molto dipenderà dall’andamento dell’economia. L’unica certezza è che la riforma ridurrà le entrate federali di 1,4 trilioni di dollari in dieci anni. La misura in cui ciò sarà compensato dalle attività produttive, e dalle conseguenti entrate fiscali, non è conoscibile. L’unico modo certo per bilanciare la riduzione delle entrate sarebbe stato l’introduzione di una tassa sulle importazioni (analoga all’IVA), che avrebbe portato in cassa 1,5 trilioni di dollari in dieci anni; ma nel 2017 il GOP ha accantonato il progetto. Tuttavia, in assenza di ulteriori sconvolgimenti, la scommessa sul rilancio della crescita ha reali possibilità di successo. Martin Feldstein, un decano credibile tra gli economisti USA (a differenza di altri decani), ha scritto, in un editoriale su Project Syndicate: “Credo che gli effetti positivi della riforma, anzitutto i cambiamenti alle tasse per le società, avranno maggiore peso dell’aumento del debito”. Guardando dall’Europa, a un certo grado di ammirazione inducono le dimensioni enormi della riforma e un qualche coraggio nel cambiare i dati acquisiti nel rapporto tra fisco ed economia.

La riforma è il maggior cambiamento al sistema fiscale USA da oltre 30 anni. Sul fatto che in Italia una riforma di questa portata venga ignorata dai media (o, nel caso migliore, venga avvicinata in modo frettoloso), mentre pseudo-notizie strumentali che arrivano dall’America trovano spazio, lascio il giudizio al lettore.